Oh allez!

Ils l'ont encore fait, et d'une manière qui tourne en dérision flamboyante à la fois l'économie de marché honnête et le soi-disant état de droit. En effet, le triumvirat d'imbéciles de la Fed, du Trésor et de la FDIC a essentiellement garanti 9 billions de dollars de dépôts bancaires non assurés sans mandat législatif et sans capital pour tenir ces promesses radicales.

Dans le cas du renflouement direct de tous les déposants de la SVB et de la Signature Bank, ces institutions fermées ont maintenant été ridiculement baptisées sur une base post mortem de «SIFI» (institutions financières d'importance systématique). Cela les rend éligibles à un mécanisme de renflouement caché dans la loi Dodd-Frank de 2009, qui a donné aux autorités le pouvoir de garantir tous les dépôts bancaires supérieurs à la limite standard de 250,000 XNUMX $.

Vous pourriez dire « qui savait » que nos brillants législateurs considéraient que les garanties publiques des dépôts des fonds spéculatifs géants et des sociétés du Fortune 500, parmi d'autres similaires et similaires « méritants », étaient une « réforme » essentielle justifiée par les leçons de 2008 ?

Là encore, on se contentera de noter l'affreux abus de langage implicite dans la manœuvre de ce week-end. Le total des actifs du système bancaire américain s'élevait à 30.4 billions de dollars à la fin de 2021. En conséquence, les 110 milliards de dollars d'actifs de la banque Signature s'élèvent à 0.36 pour cent du total et les actifs de SVB de 210 milliards de dollars n'étaient que 0.70 pour cent des actifs du système bancaire.

Si ces entités inférieures à 1 % sont effectivement « systématiquement importantes », alors devinez-nous ceci : pourquoi ces cloaques de banques imprudentes n'ont-elles pas été déclarées SIFI en 2011 avec JP Morgan (3.7 billions de dollars d'actifs), Bank of America (4.1 $ trillion d'actifs), et le reste des deux douzaines de grands garçons SIFI, qui ont au moins dû adhérer à des normes de capital et de liquidité renforcées en échange de l'obtention du trophée SIFI ?

En effet, nonobstant tous les aspects Mickey Mouse du régime de normes de capital SIFI, on pourrait se demander si Signature et SVB seraient encore ouverts aujourd'hui s'ils avaient dû adhérer aux niveaux de capital et de liquidité de JP Morgan, mais une chose est certaine : les avantages d'une désignation SIFI posthume à laquelle ils n'ont jamais été tenus d'adhérer tant qu'ils étaient encore parmi les vivants sont un nouveau creux dans la servilité de Washington envers les puissants. Dans ce cas, les seigneurs milliardaires de la Silicon Valley et le racket VC dont les dépôts étaient à risque jusqu'à environ 6 heures dimanche soir.

Et pourtant, et pourtant. Le renflouement grotesque des gros déposants qui portent le Big Boy Pants dans ces institutions n'est que la pointe de l'iceberg de l'indignation justifiée par la pitoyable capitulation de ce week-end.

Il est apparemment devenu évident, même pour les zombies en état de mort cérébrale qui dirigent le triumvirat à Washington, que renflouer tous les déposants de la SVB et de la Signature Bank déclencherait une ruée massive sur les dépôts dans d'autres "petites" banques - et d'ailleurs dans la plupart des institutions non SIFI . Ils ont donc étendu le plan de sauvetage à l'ensemble des 18 milliards de dollars de dépôts bancaires américains, dont plus de 9 250,000 milliards de dollars ne sont pas couverts par la limite d'assurance existante de XNUMX XNUMX dollars de la FDIC.

Et je vous prie de dire sur quelle promulgation éclairante d'un Congrès qui n'était même pas en session pendant le week-end, ou sur une promulgation antérieure dont personne sur terre n'a jamais entendu parler, cet engagement radical des fonds des contribuables était-il basé ?

La vraie réponse est essentiellement l'arrogance institutionnelle. Techniquement, le nouveau programme de financement à terme bancaire (BTFP) a été invoqué dans le cadre des autorités d'urgence de la Fed pour gérer les «circonstances inhabituelles et urgentes» en démarrant ses presses à imprimer. Mais ce nouvel ajout à la soupe alphabétique des installations qui s'est levée pour la première fois lors de la crise de 2008-2009 est tout simplement exagéré.

Il permettra aux banques d'emprunter 100 cents sur le dollar par rapport à la valeur comptable ou nominale de billions de dettes UST et Agency sur leurs bilans. Pourtant, une grande partie est massivement sous-marine en raison du fait que les rendements des titres à revenu fixe sont enfin autorisés à se normaliser. Et contrairement à la pratique normale du marché libre, les utilisateurs du BTFP n'auront même pas à surgarantir leurs prêts.

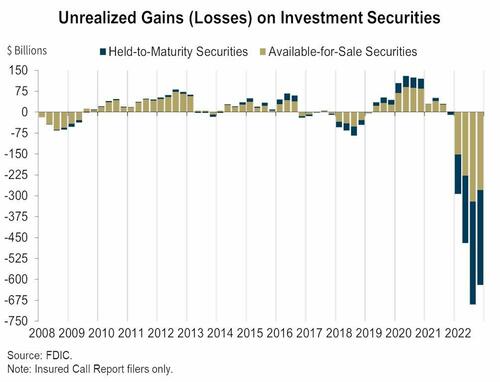

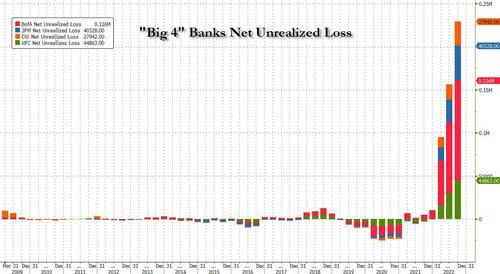

En conséquence, c'est un énorme cadeau pour les banques qui étaient assises sur certains 620 milliard de dollars de pertes non réalisées sur tous les titres (disponibles à la vente et détenus jusqu'à leur échéance) à la fin de l'année dernière, selon la Federal Deposit Insurance Corp. Cela signifie également que seules les 4 grandes banques, comme le montre le deuxième graphique ci-dessous, sont obtenir un renflouement de 210 milliards de dollars.

Inutile de dire que toute cette affaire pue l'hypocrisie, l'incompétence et le mensonge. Comme QTR l'a dit ce matin :

La Fed combat la panique avec encore plus de panique. À une époque où le président Jerome Powell visait à écraser l'inflation et la posture comme si rien ne pouvait changer la politique de la Fed, il s'est froissé comme un costume bon marché alors que les premières pertes (de nombreuses à venir) ont lieu dans les déchets les plus mousseux et les plus méritants du monde. La Silicon Valley Bank était littéralement la pointe de la lance du mal-investissement, et la Fed agit comme si JP Morgan était en danger.

Dans ce contexte, nous pourrions tout aussi bien commencer par Janet Yellen, qui semble toujours traîner autour du panier lorsque les keynésiens libéraux au cœur saignant décident qu'il est temps de renflouer les grands garçons pour le prétendu bénéfice des gens ordinaires. Ainsi, hier, lors des talk-shows de midi, elle a juré qu'en ce qui concerne les renflouements, "nous ne ferons plus cela".

Pourtant, six heures plus tard, elle a fait exactement cela. Encore.

Donc, la seule chose que vous pouvez dire à propos de cette tête de mouton, c'est qu'elle a peut-être la capacité d'attention de notre petit-fils de 3 ans !

Mais ce qui est vraiment exaspérant, c'est le double langage pathétique qui sort déjà de Washington. Par exemple, prétendre qu'il ne coûtera pas un sou aux contribuables est complètement absurde. La FDIC a le pouvoir d'augmenter considérablement les primes d'assurance sur l'ensemble de l'enchilada de l'argent public - les 18 XNUMX milliards de dollars de dépôts susmentionnés.

C'est donc une taxe, les amis !

De même, les actionnaires de ces banques décédées ne sont pas renfloués, prétend-on. Eh bien, il n'y a rien de nouveau à ce sujet - les anciens actionnaires de Lehman, Bear Stearns et WaMu en 2008-2009 non plus.

Mais cela n'a jamais été le problème. Le problème est la socialisation du risque car il conduit à un comportement imprudent à l'avenir. Et maintenant, dans sa sagesse, Washington a complètement éliminé le risque de fuite des dépôts pour l'ensemble du système bancaire américain.

Cela signifie, en effet, que la licence Dodd-Frank de la Fed aux 30 institutions SIFI pour contrefaire des « bénéfices » a maintenant été étendue à plus de 5,000 XNUMX institutions financières américaines.

Et nous parlons de licence pour contrefaire le revenu net. Par exemple, parce que les dépôts non assurés de JP Morgan ont été effectivement garantis par le régime SIFI, son coût moyen des dépôts à partir de l'exercice 2022 était - attendez-le - légèrement inférieur 1.0 pour cent!

C'est-à-dire qu'entre la répression massive des taux d'intérêt par la Fed et la socialisation SIFI du risque de dépôt aux clients SIFI, JPM a frappé 258 milliard de dollars du revenu net au cours des huit dernières années seulement. Bien sûr, lorsque le coût de production est proche de zéro, il ne faut même pas un soi-disant génie comme Jamie Dimon pour générer un tsunami de marges nettes, de revenus nets et de bénéfices en flèche sur les options d'achat d'actions pour les cadres supérieurs.

En d'autres termes, les épaves comme SVB ne sont pas une aberration. Ils sont le résultat attendu (éventuellement) lorsque les déposants ne se soucient plus de la courbe de rendement dangereuse et des arbitrages de risque de crédit joués par les directions bancaires du côté actif du grand livre.

En effet, il n'y a aucun espoir de discipline de marché libre et de stabilité dans les institutions financières tant que les déposants ne sont pas pleinement exposés au risque de pertes. Et en ce qui nous concerne, cela inclut même les dames aux cheveux bleus censées être protégées par l'ancienne et ancienne limite d'assurance de 250,000 XNUMX $.

Bref, si vous voulez faire sauter le système bancaire, toutes les soi-disant « réglementations prudentielles » du monde ne feront aucune différence, comme nous l'avons appris ce week-end, si les déposants sont endormis à l'interrupteur ou euthanasiés par l'éternel aléa moral implicite dans la socialisation du risque pour les déposants.

Et si vous rendez ensuite les dépôts socialisés très bon marché en faisant fonctionner les presses à imprimer de la banque centrale au rouge pendant des années, c'est une invitation pour tous les intrigants financiers de nuit et les costumes vides à travers le pays à développer des bilans bancaires comme Topsy et imprimer profits mal acquis sur le dos de dépôts véreux.

Sans aucun doute, sachez ceci. Un membre du conseil d'administration de Signature Bank, qui a fait faillite dimanche, était M. Prudential Regulation lui-même, l'ancien membre du Congrès Barney Frank. Ce génie a écrit la loi pour mettre fin à toutes les crises et faillites bancaires, mais n'en a apparemment pas vu pousser sous son propre nez.

Nous aborderons cette question en ce qui concerne les banques actuelles en crise dans la partie 2, mais il suffit ici de prendre note de la déclaration la plus hideuse de la journée - celle de Sleepy Joe.

"Je suis fermement déterminé à tenir les responsables de ce gâchis pleinement responsables. »

Eh bien, dans ce cas, les 12 imbéciles qui composent le FOMC avaient un meilleur avocat parce que tout ce gâchis commence et s'épanouit sur leur destruction systématique des taux d'intérêt honnêtes au cours de la dernière décennie et plus.

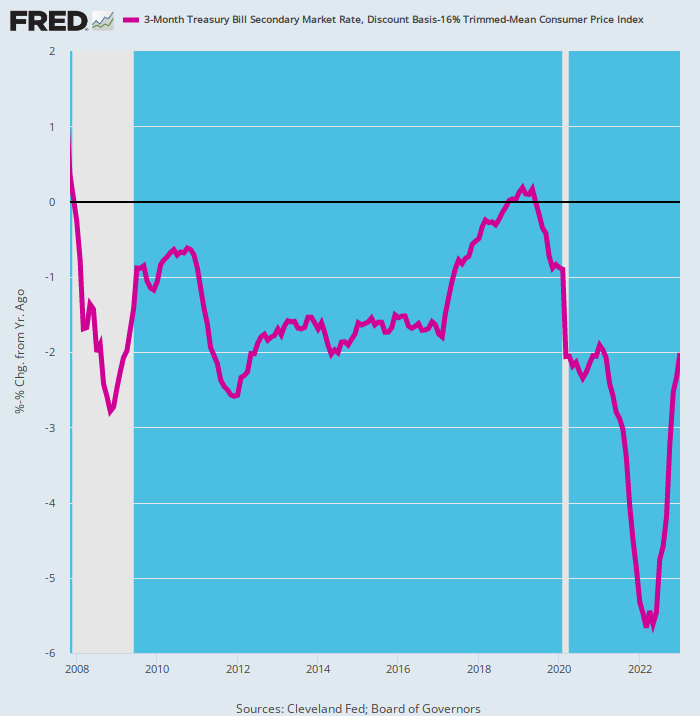

En effet, si vous prêtiez un peu d'attention, vous avez vu SVB passer à un kilomètre de la campagne. Voici le taux d'intérêt réel sur les dépôts bancaires conçu par la Fed depuis 2007. C'était presque une invitation criminelle aux directions de voler la banque et ses déposants, des légions d'entre eux.

Après tout, pendant seulement 8 des 192 derniers mois Les bons du Trésor américain à 90 jours ont-ils eu un rendement positif après inflation, que nous mesurons ici comme le taux de variation sur 12 mois de notre fidèle IPC moyen tronqué à 16 %.

Et nous utilisons le billet à 90 jours parce qu'il est à peu près aussi honnête qu'un taux du marché libre comme il y en a sur les marchés monétaires à court terme ; il est massivement influencé et effectivement fixé par l'arrimage du taux des fonds fédéraux par la Fed ; et c'est une version généreuse de ce que les épargnants bancaires et les déposants de CD auraient pu espérer de mieux au cours des 15 dernières années.

Inutile de dire que c'était aussi une invitation à tout opérateur bancaire qui pouvait embrumer un miroir pour voler légalement ses clients à l'aveugle, tout en imprimant des centaines de milliards de faux revenus nets. À leur tour, ces « bénéfices » prodigieux ont fait monter en flèche les cours des actions des banques et faire exploser la valeur des options d'achat d'actions des dirigeants.

Par exemple, lorsque Silvergate a échoué plus tôt dans la semaine, cette junior SVB en herbe avait vu sa capitalisation boursière grimper de 18X au cours des 13 mois se terminant en novembre 2021 — de 335 millions de dollars à 6 milliards de dollars. Et puis pouf, il a disparu pour la même raison que SVB a frappé le mur quelques jours plus tard : à savoir, il arbitrait bêtement une courbe de rendement complètement tordue qui était l'œuvre de la distribution tournante de 12 nincompoops qui composent le FOMC de la Fed.

Pour crier à haute voix, regardez la ligne violette ci-dessous. Bien plus de la moitié du temps depuis la veille de la grande crise financière, le rendement réel a été -2 % ou moins. Et malgré l'augmentation de 400 points de base du taux cible de la Fed depuis mars 2022, il reste encore 200 points de base sous l'eau.

Nous ne proférerons même pas les questions rhétoriques telles que « À quoi pensaient ces gens ?

Les zombies keynésiens domiciliés dans le bâtiment Eccles ne pensaient évidemment pas du tout.

Rendement corrigé de l'inflation des bons du Trésor américain à 90 jours, 2007-2023

Ce qui s'est passé depuis jeudi, bien sûr, est tout à fait normal. Les gémissements autorisés de la Silicon Valley ont rapidement demandé un plan de sauvetage à peine déguisé. Ces sociétés de capital-risque, dont Accel, Cowboy Ventures, Greylock, Lux Capital, Sequoia et 600 autres - qui avaient arraché plus de 40 milliards de dollars en espèces à SVB en quelques heures jeudi - avaient signé une lettre lundi matin exprimant une «volonté» de travailler à nouveau avec SVB sous un nouveau propriétaire.

Les événements qui se sont déroulés au cours des dernières 48 heures ont été profondément décevants et préoccupants. Au cas où SVB devait être acheté et correctement capitalisé,nous serions fortement favorables et encourageons les sociétés de notre portefeuille à reprendre leur relation bancaire avec eux."

Eh bien, voici un flash d'information que ces génies du VC ont peut-être manqué. À savoir, jusqu'aux petites heures jeudi matin, SVB essayait de faire précisément cela - lever 2.6 milliards de dollars de capitaux frais pour combler le trou géant de 1.8 milliard de dollars dans son bilan qui aurait surgi de nulle part lorsqu'il a été contraint de vendre 21 dollars milliards de bons du Trésor américain et des titres d'agence garantis à leur juste valeur marchande pour financer les sorties de dépôts.

Hélas, sur le marché libre, la réponse a été retentissante : "Pas de dés !"

Personne avec un vrai capital n'était prêt à mettre de l'argent frais dans un trou gonflé et pour une raison évidente : la banque avait 120 milliard de dollars de titres de créance principalement à taux fixe au 31 décembre 2022, qui étaient déjà marqués comme de gros perdants, et ce, avant que ce qui devait être un tsunami de ventes ne frappe le marché massif mais totalement artificiellement valorisé des États-Unis et des agences.

SVB avait également 71 milliards de dollars de "prêts" à des "start-ups" de capital-risque, dont la part prépondérante était négative en termes de flux de trésorerie, parfois même de revenus. Et c'était avant ce qui est maintenant sûr d'être en crise épique dans le monde des start-up de la Silicon Valley.

En effet, l'idiotie farfelue du modèle économique de SVB ne connaissait apparemment aucune limite. Une bonne partie de leurs 200 milliards de dollars de dépôts de pointe consistait en des liquidités de capital-risque consommables. C'est-à-dire ce qu'ils appelaient des «soldes compensatoires» dans les années 1960 qui, dans ce cas, résultaient d'augmentations de capital de capital-risque à des valorisations toujours plus élevées et du produit des prêts SVB.

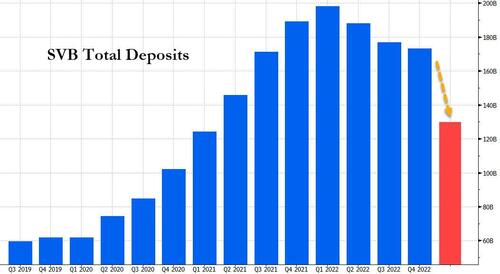

En conséquence, pendant la pandémie, ces VC et start-ups clients ont généré une tonne de liquidités qui a entraîné une augmentation des dépôts. SVB a terminé le premier trimestre 2020 avec un peu plus de 60 milliards de dollars de dépôts totaux, qui ont grimpé en flèche pour atteindre un peu moins de 200 milliards de dollars à la fin du premier trimestre 2022.

À son tour, SVB Financial a acheté des dizaines de milliards de dollars d'actifs apparemment sûrs, principalement des bons du Trésor américain à plus long terme et des titres hypothécaires garantis par le gouvernement. Le portefeuille de titres de SVB est passé d'environ 27 milliards de dollars au premier trimestre 2020 à environ 128 milliards de dollars à la fin de 2021.

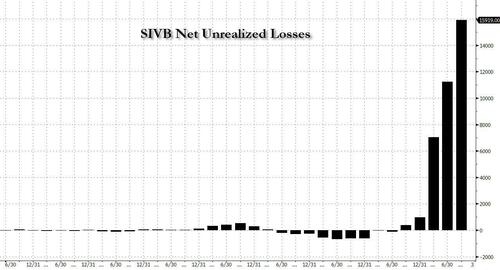

Pourtant, les soldes de trésorerie maintenus par les start-up clientes se dissipaient comme la brume du matin, alors même que les pertes non reconnues de SVB sur son portefeuille de titres à revenu fixe sont passées de moins de 500 millions de dollars en 2021 à près de 17 milliards de dollars à la fin de 2022.

Certes, jusqu'à récemment, personne ne se souciait des pertes nettes latentes sur les portefeuilles bancaires parce que, eh bien, il n'y en avait tout simplement pas. Mais une fois que les hausses de taux ont commencé et que les prix de la dette - pour tout, des bons du Trésor aux MBS, en passant par la CRE - ont commencé à chuter, les pertes non réalisées ont commencé à monter en flèche. Ou mieux dit, a commencé à s'affaisser vers la normalité.

Bien sûr, cela n'a été nulle part plus visible que dans le propre bilan de la Silicon Valley Bank, où de pratiquement aucune perte il y a un an, le nombre est passé à 17 milliard de dollars à partir du T4.

Dans le même temps, les entrées de dépôts de SVB se sont transformées en sorties car ses clients ont brûlé de l'argent et ont cessé d'obtenir de nouveaux fonds provenant d'offres publiques ou de collectes de fonds. Attirer de nouveaux dépôts est également devenu beaucoup plus coûteux, les taux exigés par les épargnants augmentant parallèlement aux hausses de la Fed. Les dépôts sont passés de près de 200 milliards de dollars fin mars 2022 à 173 milliards de dollars en décembre.

Mercredi, SVB a déclaré avoir vendu une grande partie de ses titres, d'une valeur de 21 milliards de dollars au moment de la vente, avec une perte d'environ 1.8 milliard de dollars après impôts. Mais suite à l'annonce de ces sévères pertes de mark-to-market mercredi soir, les choses ont mal tourné et vite. La tentative de vente d'actions a conduit l'action au cratère, conduisant la banque à faire échouer son plan de vente d'actions presque aussi rapidement qu'il avait été annoncé. Et les sociétés de capital-risque ont alors commencé à conseiller les sociétés de leur portefeuille retirer des dépôts de la SVB.

Jeudi, les clients ont tenté de retirer 42 milliards de dollars de dépôts, soit environ un quart du total de la banque, selon un dossier déposé par les régulateurs californiens. Il a manqué d'argent.

Et juste comme ça, et après d'innombrables "jamais plus" de la part des autorités de Washington, un renflouement massif des déposants non assurés s'est produit comme ça. Pourtant, le désastre de cette action instinctive est à peine perceptible.

Réimprimé de Stockman's service privé maintenant disponible sur Sous-empilement

Publié sous un Licence internationale Creative Commons Attribution 4.0

Pour les réimpressions, veuillez rétablir le lien canonique vers l'original Institut Brownstone Article et auteur.