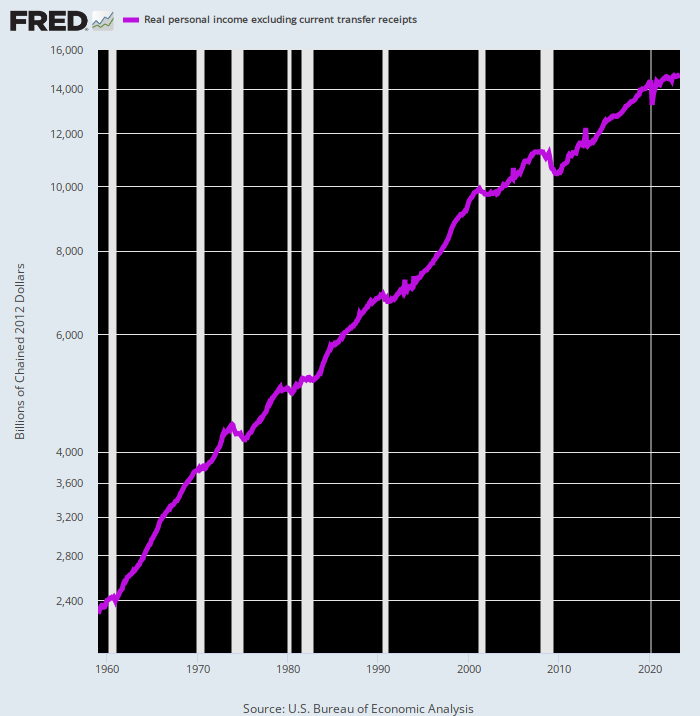

Voici un pistolet fumant de gros calibre. La série BEA pour le revenu personnel réel moins les paiements de transfert est une approximation assez utile de la production du marché privé avant l'impact des ralentissements et des distorsions de Washington causés par les paiements de transfert et les emprunts publics. Après tout, le revenu gagné - salaires, traitements, primes, bénéfices, intérêts et dividendes - est le paiement aux facteurs de production pour la production et donc sa réciproque.

La tendance à long terme s'affaisse définitivement vers le sud. Depuis le pic d'avant le verrouillage en février 2020, en fait, le taux de croissance a ralenti pour se limiter à 17 pour cent De sa moyenne d'avant 0.

Croissance annuelle du revenu personnel réel moins les paiements de transfert :

- février 1960 à février 2000 : +3.62 % ;

- février 2000 à février 2020 : +2.08 % ;

- Fév. 2020 à mai 2023 : +0.61 %.

Il ne faut pas beaucoup de réflexion pour expliquer cette tendance lamentable. L'économie américaine est lourde de dettes et elle manque également de main-d'œuvre, criblée de spéculation non productive et d'ingénierie financière et affamée d'investissements productifs. Prises ensemble, ces forces malveillantes ont été plus que suffisantes pour ralentir la croissance sous-jacente de l'économie américaine.

Certes, le gouvernement fait état d'une croissance du PIB réel légèrement supérieure au chiffre timide de 0.61 % affiché ci-dessus. Au cours de la période équivalente de 3.25 ans entre le T4 2019 et le T1 2023, en effet, la croissance annuelle du PIB réel s'est établie à Pour cent 1.61. Ce n'est toujours rien d'extraordinaire, mais c'est considérablement mieux que la misère de gain que les producteurs privés ont produit et gagné depuis le pic pré-Covid.

La différence, bien sûr, est due aux merveilles de la comptabilité du PIB. Autrement dit, d'énormes paiements de transfert des producteurs aux non-producteurs et des dépenses et emprunts fédéraux massifs et leur monétisation dans les presses à imprimer de la Fed donnent lieu à un PIB supplémentaire au sens comptable et pour le moment.

Hélas, taxer lourdement les producteurs aujourd'hui et menacer encore plus la fiscalité future pour assurer le service de la dette publique qui gonfle n'est pas une source de croissance durable. Il vole simplement les ressources économiques de l'avenir.

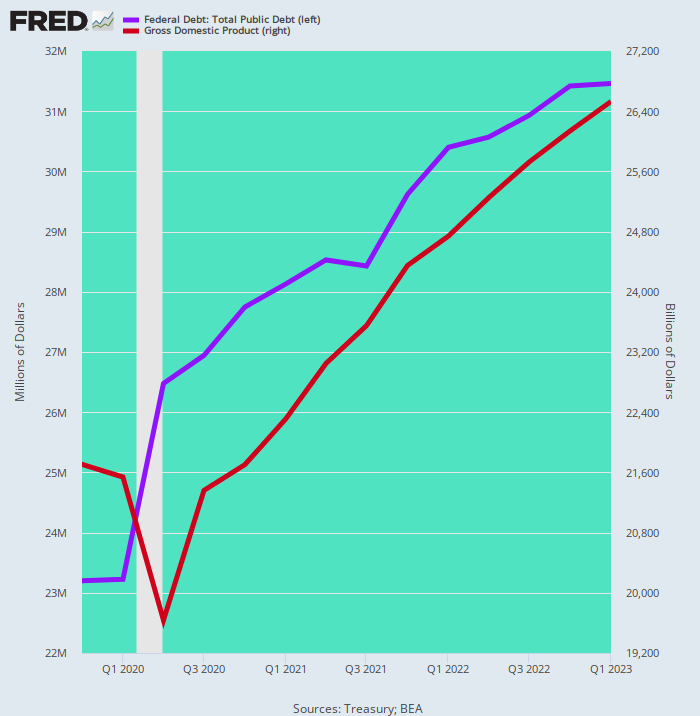

Pour éviter tout doute, considérez le tableau ci-dessous. Il montre qu'entre le quatrième trimestre 4 et le premier trimestre 2019, la dette publique (ligne bleue) a augmenté de 1 billions de dollars, un chiffre égal à 1.70X le gain de 4.82 billions de dollars du PIB nominal (ligne brune).

Inutile de dire que vous n'avez pas besoin d'une règle à calcul ou même d'un boulier pour projeter où cela mènerait. Après seulement 12 ans à ces taux de croissance, la dette publique serait de 100 milliards de dollars contre seulement 52 milliards de dollars de PIB, même si le service de la dette a explosé.

En effet, nous ne voyons pas comment le coût moyen pondéré de la dette pourrait être maintenu à 6 % dans un scénario dans lequel les presses à imprimer de la Fed restent inactives parce que le chat inflationniste est maintenant sorti du sac. C'est-à-dire qu'au rythme de croissance de la dette publique au cours des 3.25 dernières années, les intérêts sur la dette publique atteindraient probablement $6 billions par an au cours de la prochaine décennie environ - un chiffre à peu près égal au niveau total des dépenses fédérales actuelles.

Bref, bien avant que 12 ans ne se soient écoulés, le système s'effondrerait. Même la croissance timide du PIB réel enregistrée depuis le 4e trimestre de 2019 ne peut pas soutenir une dette fédérale qui explose littéralement à un taux de gain composé.

Variation de la dette publique par rapport au PIB, T4 2019 au T1 2023

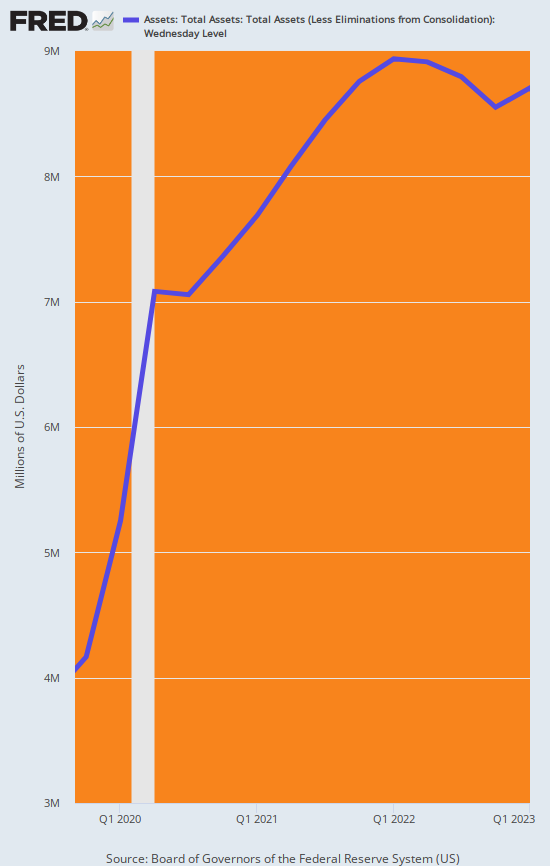

Sans aucun doute, les suspects ou apologistes habituels du désastre fiscal de Washington conseilleront de ne pas s'inquiéter : la Fed imprimera l'argent, si nécessaire.

Nous dirions pas si vite. La Fed s'est frayé un chemin dans un coin infernal. Au cours de la même période de 3.25 ans au cours de laquelle la dette publique a explosé de 8.26 billions de dollars, le bilan de la Fed a grimpé de Milliards de 4.45. Cela signifie que plus de 55 % de ces gains massifs de la dette publique ont été monétisés par la banque centrale.

Inutile de dire que la Fed est maintenant, enfin, sur une campagne de réduction du bilan - 95 milliards de dollars par mois - qui a encore des kilomètres et des kilomètres à parcourir. Malgré les espoirs désespérés de Wall Street, il n'y aura tout simplement pas de pivot vers l'impression monétaire dans les années à venir, même si l'économie américaine s'enfonce dans une stagflation prolongée.

Et cela signifie, à son tour, que les déficits annuels de 2 3 XNUMX à XNUMX XNUMX milliards de dollars qui sont désormais intégrés au gâteau jusqu’à la fin de cette décennie devront nécessairement être financés dans les fosses obligataires, et non dans la presse à imprimer. En conséquence, le rendement moyen pondéré de la dette fédérale ne cesse d'augmenter car la loi de l'offre et de la demande n'a pas été abrogée.

Bilan de la Réserve fédérale, T4 2019 au T1 2023

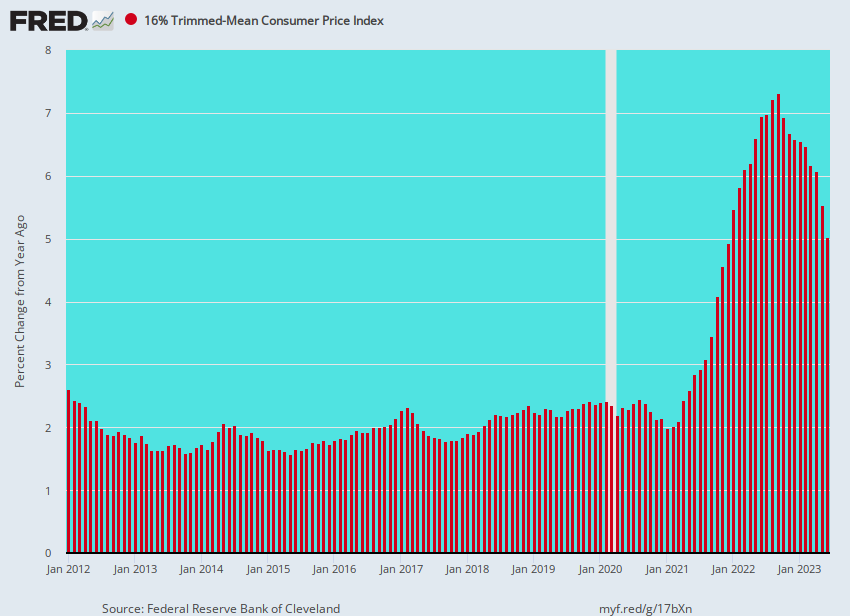

Sans aucun doute, voici le taux d'exécution actuel du véritable noyau d'inflation tel que mesuré par l'IPC moyen tronqué de 16 %. L'inflation est toujours à 5%, ce qui signifie que la Fed ne sera pas en mesure de reprendre sa campagne d'achat d'obligations de sitôt.

Variation Y/Y de l'IPC moyen tronqué à 16 %, 2012 à 2023

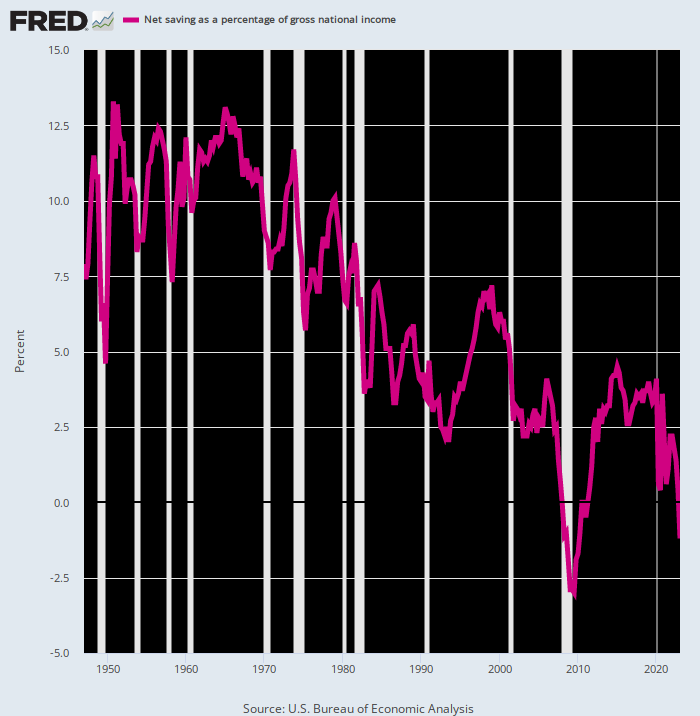

Là encore, si les 25 XNUMX milliards de dollars de nouveaux déficits publics estimés au cours de la prochaine décennie ne sont pas financés par la presse à imprimer de la banque centrale, ils devront être absorbés par le pool d'épargne privée.

Nous dirions bonne chance avec ça. L'épargne des ménages et des entreprises a fléchi et les entités gouvernementales ont déjà absorbé ce qui reste. Par conséquent, la seule façon d'équilibrer les marchés passe par la flambée des rendements et l'éviction de l'investissement privé, et avec vengeance.

Épargne nationale nette en pourcentage du revenu national, 1948 à 2023

Republié de l'auteur service privé

Publié sous un Licence internationale Creative Commons Attribution 4.0

Pour les réimpressions, veuillez rétablir le lien canonique vers l'original Institut Brownstone Article et auteur.